Дарья КУЛАЕВА,

эксперт-экономист аудиторско-консалтинговой группы «ВКР-Интерком-Аудит»

Финансовое благополучие предприятия во многом зависит от притока денежных средств, обеспечивающих покрытие его обязательств. Отсутствие минимально необходимого их запаса может указывать на финансовые затруднения. Избыток денежных средств может быть знаком того, что предприятие терпит убытки. Так как же всем этим управлять?

Финансовое благополучие предприятия во многом зависит от притока денежных средств, обеспечивающих покрытие его обязательств. Отсутствие минимально необходимого их запаса может указывать на финансовые затруднения. Избыток денежных средств может быть знаком того, что предприятие терпит убытки. Так как же всем этим управлять?

Независимо от того, что вкладывается в понятие «денежный поток»: количественное выражение денег, имеющихся в распоряжении организации в этот конкретный момент, ожидаемый в будущем доход от инвестиций, план будущего движения денежных фондов предприятия во времени или сводка данных об их движении в предшествующих периодах, — оно означает фактическое движение финансовых средств. Цель анализа денежных потоков — это в первую очередь анализ финансовой устойчивости и доходности предприятия. Его исходным моментом является расчет денежных потоков, прежде всего от операционной (текущей) деятельности. Денежный поток характеризует степень самофинансирования предприятия, его финансовую силу, финансовый потенциал, доходность.

Анализ денежных потоков — один из ключевых моментов в анализе финансового состояния предприятия, поскольку при этом удается выяснить, смогло ли предприятие организовать управление денежными потоками так, чтобы в любой момент в распоряжении фирмы было достаточное количество наличных денежных средств.

В экономической литературе, посвященной анализу системы денежных потоков, основной акцент, как правило, делается на организационном аспекте, а роль этой системы в качестве инструмента, используемого при анализе финансовой устойчивости организации, зачастую обходят вниманием.

Целью же данного исследования является рассмотрение денежного потока как экономического регулятора деятельности компании и как инструмента управления не только денежными средствами, но и деятельностью компании в целом.

Два в одном

Денежный поток — это интегральный показатель, основанный на взаимосвязи таких параметров, как рентабельность собственного капитала, соотношение собственного и заемного капиталов, оборачиваемость и ликвидность отдельных активов компании, платежеспособность организации в целом и других показателей эффективности. Поэтому рационально выстроенная система денежных потоков сопутствует четкой работе отлаженного экономического механизма управления финансовыми ресурсами.

Понятие денежный поток (cash flow) двойственно по своей природе. С одной стороны, это денежный поток (в данном случае денежный отток) средств, необходимых для обеспечения производственного цикла компании. Сюда относятся затраты на приобретение материальных ресурсов, заработная плата, налоговые платежи, платежи, направленные на обеспечение и погашение кредитов и займов, и другие обязательные платежи. С другой стороны, денежный поток (в данном случае уже денежный приток) — это средства, поступающие в организацию в результате ее деятельности. Основной источник формирования денежного притока — выручка от реализации продукции (товаров, работ, услуг). Соотношение денежного притока и денежного оттока на начало и конец отчетного (рассматриваемого) периода составляет чистый денежный поток.

Учитывая рассмотренную двойственность характера, можно сказать, что основной задачей при управлении денежными потоками является соблюдение баланса между притоком и оттоком денежных средств как по величине, так и по срокам. При этом очень важно, чтобы указанный баланс показателей отвечал оптимальным параметрам экономической эффективности деятельности фирмы в целом.

Кроме того, денежные потоки делятся на дебиторскую и кредиторскую задолженности, то есть на платежи, которые организация ожидает от своих контрагентов или покупателей, и на платежи, которые она обязана осуществить в пользу своих контрагентов. Несовпадение момента возникновения обязательств с моментом платежей по этим обязательствам может привести к проблемам в функционировании компании.

По большому счету, управление денежными потоками — это управление дебиторской и кредиторской задолженностями. Дебиторская задолженность является, по сути, источником формирования выручки от реализации, а следовательно, источником покрытия кредитор-ской задолженности. Поэтому процесс управления дебиторской и кредиторской задолженностями должен осуществляться одновременно и параллельно. При этом надо иметь в виду, что при управлении денежным потоком из рассмотрения следует исключить долгосрочную и просроченную задолженности организации, поскольку эти виды задолженности по различного рода причинам не могут быть обращены в денежные средства с достаточной степенью уверенности.

Свести дебeт с кредитом

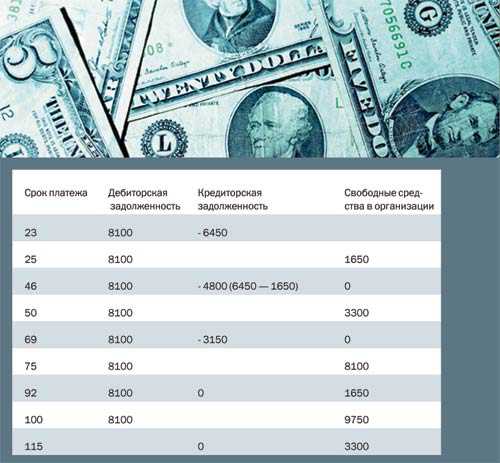

В процессе управления дебиторской и кредиторской задолженностями основным параметром (объектом управления) является соотношение сроков их оборачиваемости. Под оборачиваемостью дебиторской задолженности понимается количество дней, необходимых для покрытия этой задолженности, в течение которых организация получает денежные средства от покупателей или иных контрагентов. Под оборачиваемостью кредиторской задолженности понимается срок (выраженный тоже в днях), в течение которого организация должна покрыть имеющуюся у нее кредиторскую задолженность. Для иллюстрации сказанного рассмотрим пример 1.

Пример 1

Имеются следующие данные ООО «А» за период работы 90 дней.

1. Выручка от реализации — 30 000.

2. Затраты на проданную продукцию — 25 000.

3. Дебиторская задолженность — 10 000 (из них долгосрочная дебиторская задолженность — 700, просроченная дебиторская задолженность — 1200).

4 Кредиторская задолженность — 8000 (из них долгосрочная кредиторская задолженность — 650, просроченная кредиторская задолженность — 900).

5. Изменение остатков запасов за период — 700.

Необходимо рассчитать период оборачиваемости дебиторской и кредиторской задолженностей ООО «А».

Ежедневная выручка = 30 000 / 90 = 333,33.

Дебиторская задолженность (с учетом долгосрочной и просроченной задолженностей) = 10 000 — 700 — 1200 = 8100.

Оборачиваемость дебиторской задолженности = 8100 / 333,33 = 24,3 дня (округляем до 25).

Ежедневные затраты на производство и реализацию продукции с учетом остатков запасов = (25 000 + 700)/90 = 285,56.

Кредиторская задолженность (с учетом долгосрочной и просроченной задолженностей) = 8000 — 650 — 900 = 6450.

Оборачиваемость кредиторской задолженности = 6450 / 285,56 = 22,6 дня (округляем

до 23).

Исходя из полученных данных, можно проследить движение денежных средств ООО «А» с учетом того, что оборачиваемость дебиторской задолженности составляет 25 дней, а кредиторской — 23 дня (см. таблицу 1):

Из примера видно, что при таком соотношении сроков оборачиваемости дебиторской и кредиторской задолженностей ООО «А» полностью отвечает по своим обязательствам собственными средствами, практически всегда располагая свободными денежными средствами.

Факторами, оказывающими влияние на соотношение дебиторской и кредиторской задолженностей, являются соотношение величин и сроков оборачиваемости задолженностей и соотношение ежедневной выручки от реализации и ежедневных затрат на производство и реализацию продукции. Но поскольку влияние этих факторов на уровень платежеспособности организации неоднозначно, анализ соотношения дебиторской и кредиторской задолженностей нужно проводить с учетом конкретных внешний условий, в которых компания осуществляет свою деятельность.

Для того чтобы организация была в состоянии платить по своим обязательствам и при этом располагала собственными свободными денежными средствами в каждый конкретный небольшой промежуток времени (например, разовое погашение кредиторской задолженности), необходимо соблюдение следующего неравенства:

ОД x ДР > ОК x ДЗ,

где ОД — оборачиваемость дебиторской задолженности;

ДР — величина ежедневной выручки;

ОК — оборачиваемость кредиторской задолженности;

ДЗ — ежедневные затраты на производство и реализацию продукции.

При управлении дебиторской и кредиторской задолженностями в рамках более длительного промежутка времени (месяц, квартал, год) необходимо использовать неравенство другого вида:

ВПД x КОД > ВПК x КОК,

где ВПД — величина одного платежа дебиторов;

КОД — количество оборотов дебиторской задолженности за рассматриваемый период;

ВПК — величина одного платежа кредиторам;

КОК — количество оборотов кредиторской задолженности за рассматриваемый период.

Количество оборотов дебиторской и кредиторской задолженностей определяется отношением количества дней в рассматриваемом периоде к оборачиваемости дебиторской или кредиторской задолженности соответственно. Например, если оборачиваемость дебиторской задолженности организации составляет 32 дня, то при рассмотрении годового периода количество оборотов составит: 365 / 32 = 11,4 оборотов (округляем до 11).

Несоблюдение приведенных выше неравенств, свидетельствующее о том, что у организации нет возможности отвечать по обязательствам собственными денежными средствами, ведет к возникновению кассовых разрывов, для погашения которых привлекается внешнее финансирование, принимаются меры по увеличению выручки от продаж, наращиваются объемы коммерческих кредитов и т. д.

Свои или чужие?

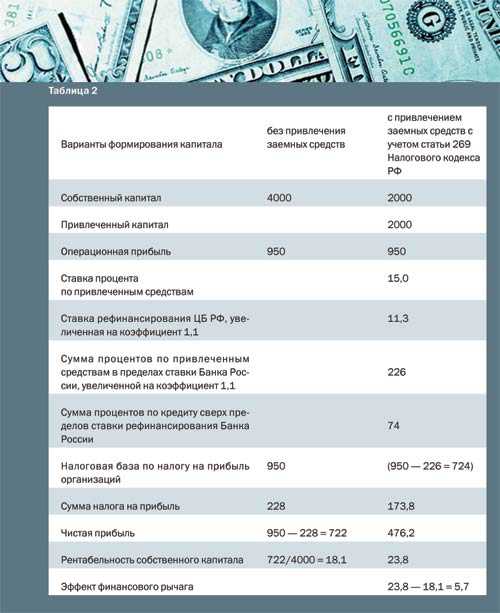

Помимо соотношения дебиторской и кредиторской задолженностей, в системе управления денежными потоками важную роль играет соотношение собственного и заемного капиталов организации, совокупное воздействие которых на уровень прибыли компании называют финансовым рычагом1. Это соотношение позволяет судить об устойчивости финансового состояния компании, а в экономической литературе за термином «финансовый рычаг» довольно прочно закрепилось определение как фактора, увеличивающего рентабельность собственного капитала. В самом деле, чем выше финансовый рычаг на начало отчетного периода за счет преобладания заемных средств по сравнению с собственными средствами, тем при прочих равных условиях выше и рентабельность собственного капитала. Тем не менее действие финансового рычага может иметь и отрицательные последствия. Нерациональное привлечение внешнего финансирования может снизить платежеспособность компании, уменьшив собственную денежную составляющую и повысив вероятность появления кассовых разрывов и просрочек платежей по обязательствам. В данном случае под платежеспособностью понимается способность организации отвечать по своим обязательствам в конкретный временной промежуток (текущая платежеспособность), и с точки зрения экономической эффективности необходимо, чтобы денежные потоки в организации были выстроены с учетом поддержания оптимального уровня ликвидности активов (платежеспособности) и рентабельности собственного капитала.

При принятии решения о привлечении заемного капитала и соответственно расчете потенциального финансового рычага требуется учитывать нормативные и законодательные особенности страны, региона, отрасли. Например, в соответствии со статьей 269 Налогового кодекса Российской Федерации «Особенности отнесения процентов по долговым обязательствам к расходам» предельная величина процентов, признаваемых расходом, в некоторых случаях принимается равной ставке рефинансирования Центрального банка РФ, увеличенной в 1,1 раза (при оформлении долгового обязательства в рублях) и равной 15% (по долговым обязательствам в иностранной валюте). Также следует учитывать такие факторы, как размер дивидендов и процентов по облигациям, штрафные санкции, обязательства по исполнительным листам и другие виды обязательств организации, некоторые макроэкономические факторы.

Для наглядной иллюстрации рассмотрим расчет финансового рычага на примере ООО «Б», принимающего решение об экономической целесообразности или нецелесообразности привлечения заемных средств (см. таблицу 2).

Таким образом, как было показано выше, денежные потоки в организации должны быть сбалансированы не только по размерам и срокам, но и по экономическим показателям эффективности деятельности организации. Только тогда можно говорить об устойчивом финансовом состоянии компании и о рационально выстроенной системе денежных потоков в ней.

Разложить по полочкам

Еще одним немаловажным аспектом в системе управления денежными потоками является приоритетность платежей. Особенно это актуально для крупных холдингов и корпораций, где ежедневный оборот денежных средств достаточно велик. Проблема приоритетности платежей может возникнуть не только при нехватке денежных средств, но и в результате временных потерь, поскольку, как правило, расчеты осуществляются через сеть коммерческих банков.

Для определения приоритетности платежей в компаниях разрабатываются специальные регламенты или правила, на которые ориентируются руководители подразделений компании при выборе очередности платежей. Критериями первоочередности платежей при разработке таких регламентов могут выступать: статус расходной статьи (расчеты с бюджетами всех уровней, расчеты с сотрудниками, расчеты с контрагентами), значимость контрагента для компании, статус заключенного договора с контрагентом, сумма платежа и т. д.

Эффективным инструментом управления денежными потоками в организации является также краткосрочное финансовое планирование, которое может осуществляться как руководителями отдельных подразделений, так и финансовой службой организации в целом. Планирование денежных потоков компании на среднесрочную и долгосрочную перспективу носит лишь рамочный характер, поскольку не позволяет с достаточной степенью достоверности учесть все возможные изменения как российского законодательства, так и конъюнктуры российского рынка.

Таким образом, система денежных потоков в организации — это мощный инструмент финансового анализа, который позволяет не только управлять движением денежных средств организации, но и регулировать основные показатели эффективности хозяйственной деятельности компании.